二イマルクは2023年の投資目標の一つに「分散投資を理解する」を掲げていますが、今回は分散投資の1種である「業種分散」を取り上げたいと思います。

日本の上場銘柄は事業内容等により各業種に分類されますが、投資では金利や景気変動により有利な業種が移り替わることを考慮したセクターローテ―ションという投資戦略があります。

ニイマルクのように余裕資金で投資をする平均サラリーマンは、リスクを低減させるために分散投資が重要です。

一般的には30銘柄程度あれば分散効果が高まると言われていますが、保有銘柄が特定業種に偏っている場合は期待する分散効果を得ることはできません。

このような場合に備え、景気や金利の変化に応じて有利になる業種の特徴と違いを把握して今後の銘柄選びに役に立てたいと思います。

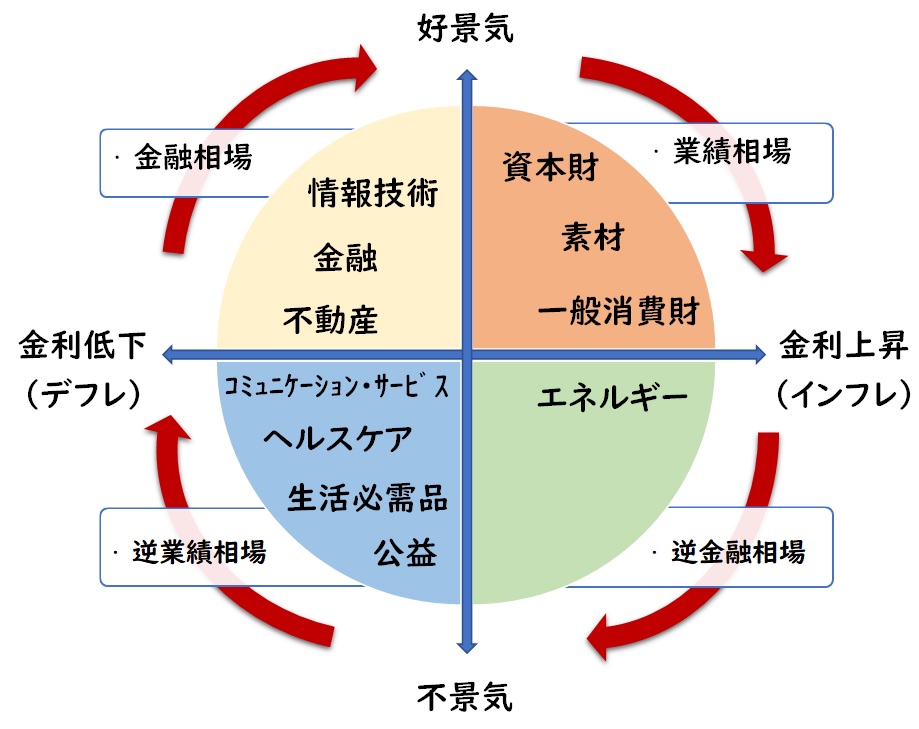

株式相場には、金利と景気の変動に応じて4つのステージがあると言われています。

上図は、4つの各ステージで活躍が期待される11業種(セクター)の分類を示したものです。

①業績相場

景気拡大で企業業績の向上を見込んで株価が上昇する相場

■強い業種:自動車、商社、好業績・割安株

②逆金融相場

景気過熱でインフレが進み過ぎないよう金融引締め(金利が上昇)する相場。金利上昇に伴い相対的に債券の魅力が高まり株価は減少することが多い。

■強い業種:電気・ガスなどのインフラ、生活必需品。金利上昇の影響を受けにく財務良好銘柄(無借金企業等)

③逆業績相場

金融引締め(金利が上昇)により消費・企業業績・景気が悪化することで株価が下落する相場。

■強い業種:ディフェンシブ(医薬品、建設、インフラ、生活必需品等)

④金融相場

金融緩和(金利が低下)で余剰資金(行き場のなくなった資金)が発生し、株式が買われて株価が上昇する相場。業績を伴わずに株価が上昇することがある。

■強い業種:IT、金利敏感株(不動産、金融)、景気敏感株(鉄鋼、化学、機械など)

全ての局面で当てはまるわけではありませんが、業種ごとに金利や景気変動によってリターンが変わってくることを意味します。

米国株と日本株の業種分類

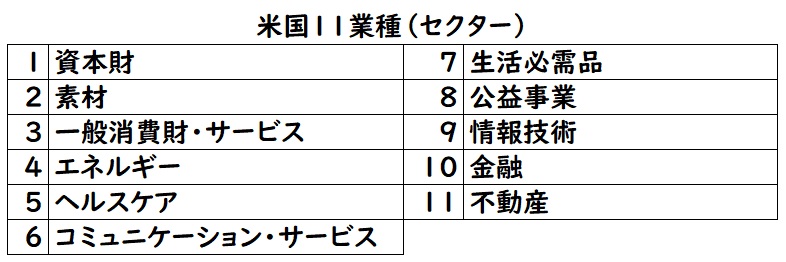

■米国株:世界産業分類基準(GICS)により11業種に分類されるのがメジャーです。

■日本株:日本標準産業分類を基本として、「33業種」を定めた東証33業種が利用されています。

米国株の業種(セクター)分類

2023年2月時点でGICSは11業種(セクター)になっていますが、定期的に変更があるとされています。

例えば、「11の不動産」は2016年に「10の金融」から独立してできた業種(セクター)です。

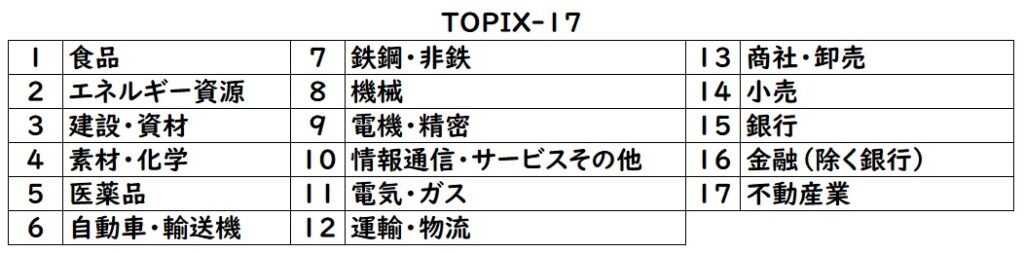

日本株の業種分類

東証33業種

日本では最も良く利用されるのが、「東証33業種」です。

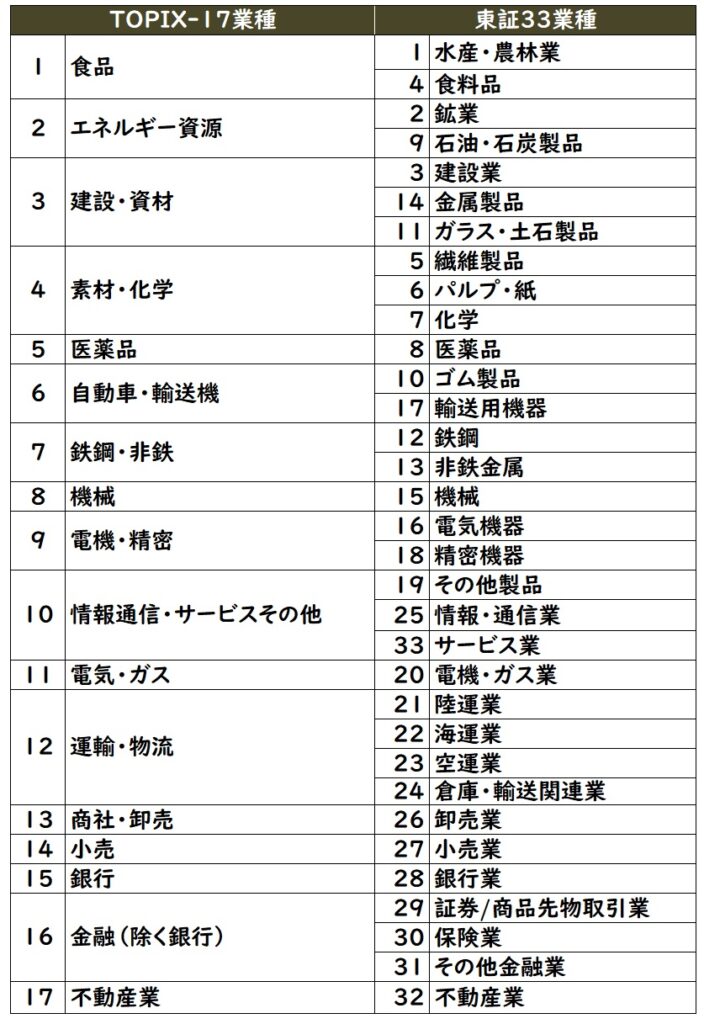

TOPIX-17(17業種)

東証33業種は詳細な個別業種の動向を把握するのに役立ちますが、投資利便性を重視して33業種を17業種に集約した「TOPIX-17」という指数も良く利用されています。

TOPIX-17は東証33業種を包含したもので、業種対照表も公表されています。

業種分類の異なる日本株と米国株の比較対照表を作ってみる!

二イマルクの調べた限りでは、日本と米国の業種の対照表はありませんでした。

米国ETFのセクター別銘柄構成比率などを自分のポートフォリオの参考にしたいと思っていたので残念です💦

しかし、色々と調べてみたところ、日本と米国では分類方法は異なりますが、ある程度は類似グループに分類分けすることが可能であることに気が付きました。

まず第一に、主に米国株はGICSの11業種で分類されますが、GICSでは11業種(セクター)を頂点に4層の階層で分類されているため、下層を見ることで詳細分類を知ることができます。(MSCIのGICS説明サイト参照)

■1階層目:11業種

■2階層目:24産業グループ

■3階層目:69産業

■4階層目:158産業サブグループ

そして、S&P ダウ・ジョーンズ・インデックスなどの格付け機関は、日本株をGICSの11業種で分類して公表しています。

今後の業種の分散投資を考える際には、やはり日米の業種対照表が欲しいので、上述した「GICSの4階層分類」、「S&P ダウ・ジョーンズ・インデックスの日本株銘柄のGCCS分類」の2点を参考にして「二イマルク式の日米の業種対照表」を作成してみました。

下表は、金利や景気変動の4ステージ別の日米業種対照表になりますが、あくまでも二イマルク式の対照表であることにご留意ください。

注意点として、S&P ダウ・ジョーンズ・インデックスの日本株を対象にした関連指数の構成銘柄を見ていると、「東証33業種」で同業種に分類された銘柄が「GICSの11業種」では異なる業種に分類されているものが複数ありました。

■例①:東証33業種で「16 電気機器」に分類されたソニーグループ(6758)と東京エレクトロン(8035)がS&P ダウ・ジョーンズ・インデックスのGICS分類では、ソニーグループが「3 一般消費財」、東京エレクトロンが「9 情報技術」に分類されていました。

■例②:東証33業種で「3 建設業」に分類された住友林業(1911)とエクシオグループ(1951)がS&P ダウ・ジョーンズ・インデックスのGICS分類では、住友林業が「3 一般消費財」、エクシオグループが「1 資本財」に分類されていました。

東証33業種では同業種に分類されたソニーグループ(6758)と東京エレクトロン(8035)が、GICSでは4つのステージで反対局面に当たる業績相場に該当する「3 一般消費財」と金融相場に該当する「9 情報技術」分類されています。

このように東証33業種とGICS分類では分類方法自体に違いがあるようなので、二イマルク式の日米業種比較表はあくまでも参考程度という位置付けになります。

日本株の業種別銘柄数を確認してみよう

業種別銘柄数の内訳

東証33業種は業種ごとに同数の銘柄で分類されているわけではないので、業種分散を考える上で、まず業種ごとの銘柄数を知る必要がります。

銘柄の多い業種と少ない業種がどの程度あるのか、まとめたものが下の表になります。

結果は、最多が「25 情報・通信業」の570銘柄であるのに対し、最小は「2 鉱業」の6銘柄のみでした。

33業種に分類すると、銘柄がほとんどない業種があり、銘柄数の偏りが大きいことがわかります。

このような状況を踏まえた業種分散の考え方としては、次のようなものが想定されます。

案①:金利・景気変動に応じた4ステージ局面での分散投資

案②:米国11業種に対応した業種で分散投資

案③:TOPIX17の17業種での分散投資

東証33業種は、詳細に分類されたことによるメリットとして特定業種の株価動向を知ることができます。

せっかく日本独自で詳細な業種分類があるので、大分類と詳細分類は目的に合わせて有効活用してきたいですね。

配当利回り4%以上の業種別銘柄数

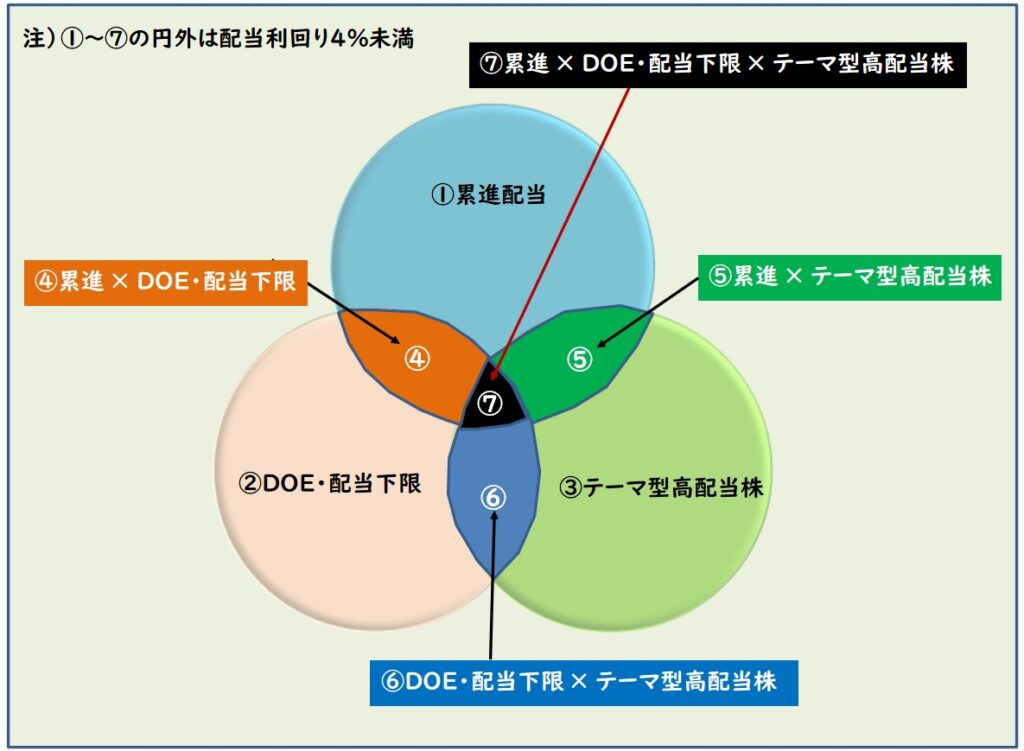

二イマルクは配当利回り4%程度を基準にした累進配当・DOE採用銘柄・テーマ型高配当株を主な投資対象にしています。

そこで最後に、予想配当利回り4%以上の銘柄の業種別内訳数を見てみたいと思います。

2023年2月3日終値時点で、予想配当利回り4%以上は全部で175銘柄ありました。

東証33業種でみると、最も多い業種は「7 化学」の19銘柄でしま。

一方、「1 水産業・農林業」、「5 繊維製品」、「6 パルプ・紙」、「23 空運業」の4業種は配当利回り4%以上の銘柄がありませんでした。

TOPIX-17の業種分類では、偏りはあるものの全業種で配当利回り4%以上の銘柄がありました。

ここ数年間は、サイドFIREするための配当金積み上げの正念場の時期のため、株式ほぼ100%のアセット(資産配分)ですが、目標に近づいてきたらアセットの配分や株式のポートフォリオの見直しをしていくつもりです。

今後は、今回作成した「二イマルク式の日米業種比較対照表」を利用して、高配当・連続増配銘柄やETFの業種分散投資に関連する記事を紹介していきたいと思います。

-120x68.jpg)

コメント