配当投資を目的とした業種の分散投資

二イマルクは配当金での自分年金作りに励んでおり、株式の強固なポートフォリオ作りに試行錯誤しています💪

毎月の給与になる配当金投資が目的で、「安定的(減配リスクの少ない)に高配当」+「株価下落耐性が高い」の2点が最重要テーマです。サテライトとして、業績好調で配当方針の明確な銘柄を組み入れて株価上昇を狙います。

※本記事は資産配分を株式に限定したもので、債券や商品を考慮した分散投資ではありません。

人によって投資目的(出口戦略)は変わりますが、二イマルクは給料に代わる配当金をもらうことが最重要課題で株価上昇の優先順位はあまり高くありません。

このため、成長投資に資金を投入する「無配当・配当が低いグロース株」は投資対象ではありませんのでご了承ください💦

株価上昇のキャピタルも欲しいけど、それ以上に全体としての株価下落耐性が高いポートフォリオ構築を目指しています。

2020年以降の相場4ステージと業種分散

株式のポートフォリオ作りを考える上で業種分散は重要です。

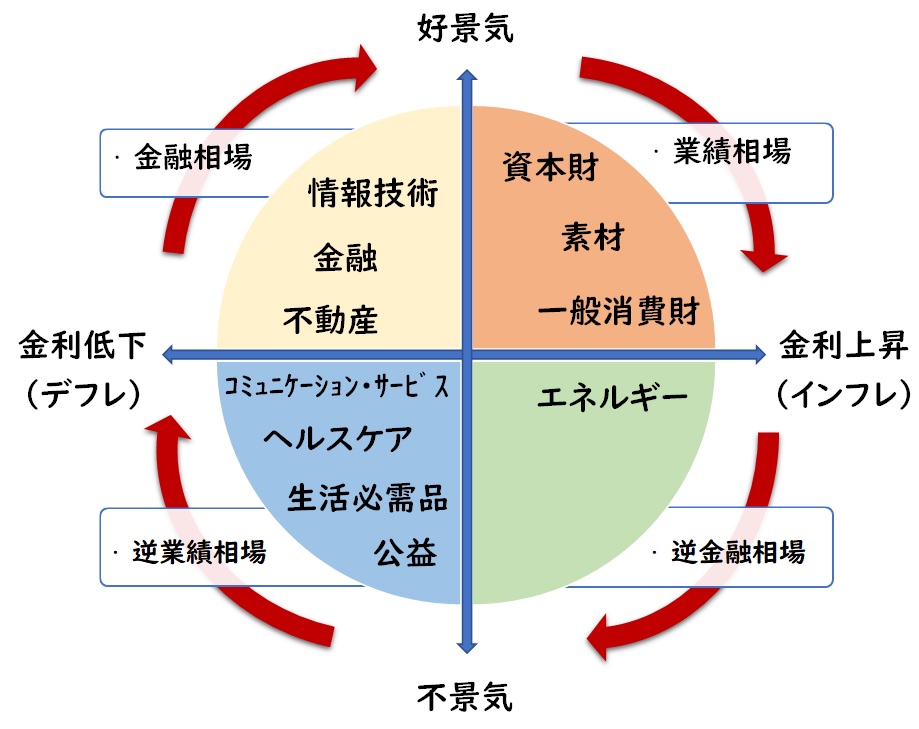

景気や金利の変動に応じて業績に影響を受ける業種が変わってくるためで、この「景気・金利」の強弱に応じて4つのステージに分ける「セクターローテーション」で業種分散を考えることが一般的です。

下図は、後述する米国11業種のセクターローテーションです。

2020年の新型コロナウイルス感染症の影響で、世界的に強力な金融緩和があった局面が「金融相場」に相当し、NASDAQや東証マザース(再編前)などのグロース株は大幅に上昇しました。

明確に4ステージに当てはまらないことも多いようで、今回の「業績相場」の時期は不明ですが2021年末の金融引き締め(テーパリング含む)が始まった頃が「逆金融相場」の突入期だったと思います。

2023年に入っても米国の景気は粘り強くて利下げには至っていませんが、景気後退の懸念が強まっており、そろそろ「逆業績相場」に入る段階ではないでしょうか。

このように年月をかけて相場のステージは進行し、「強い業種」と「弱い業種」が入れ替わって行くため特定業種に偏らないよう、業種分散が重要だと考えています。

超長期投資を前提に4ステージを周り続けると考え、特に業種分散を意識しないという案もありますが株価下落のタイミングは精神的に辛いものがあります💦

なお、日本は金融緩和が長期に続いているため米国の景気・金利変動とは異なるステージにいると思いますが、米国経済から受ける影響は大きく、今後は金利も上昇していくと思うので徐々に一致していく可能性はあると思います。

日米の業種比較

日本では「東証33業種」や「TOPIX-17業種」が使用されていますが、米国では「GICSの11業種」に分類するのが一般的です。

「東証33業種」と「TOPIX-17業種」は分類対照表がありますが、米国の11業種との比較表はなかったため、東証指数を参考にして独自で「東証33業種」「TOPIX-17業種」「米国の11業種」の3段対照表を作成しました。

上図の日米の業種分類の考え方等をまとめた記事がありますので、詳細はコチラからご確認ください。

株式急落時における業種別の成績比較

今後、この記事の中では●●ショックといった株価急落時における業種の成績比較を更新していきたいと思います。

その①:シリコンバレー銀行(SVB)ショック(2023.3.10~)

比較時期:2023年3月10日~17日

相場ステージ:逆金融相場から逆業績相場の間?

2023年3月10日(金)に米国の地銀であるSVB破綻が契機となり、次週には同じく米国のシグネチャー・バンクが経営破綻し、スイスのクレディ・スイスにも経営不安が拡がり、世界的に金融不安が連鎖している状況です。

マネックス証券のレポートによると米国には4700以上の銀行があり、地銀の経営破綻は珍しいことではないようですが(実際に、2020年には4行が破綻)、SVBは預金残高が16位と規模が大きくスタートアップ企業に関連した顧客への影響が大きいようです。

シグネチャー・バンクは暗号資産関連企業との取引で知られており、資産規模は29位でした。

米国銀行の経営破綻としては規模が2番目に大きく、リーマンショックの2008年以降では最大です。

(最大規模はリーマンショック時に破綻した地銀最大手のワシントン・ミューチュアル)

日本市場への影響も大きく、特に日銀の金利政策の修正等の思惑で年末から株価上昇が目立っていたメガバンクは1週間で約10%とTOPIXの3.5%に比べて大幅な下落幅になりました。

| 3月10日(金) | 3月17日(金) | 前週比(%) | |

| TOPIX | 2031.58 | 1959.52 | -3.5 |

| 三菱UFJ(8306) | 932.7 | 840.9 | -9.8 |

| 三井住友FG(8316) | 5915 | 5258 | -11.1 |

| みずほFG(8441) | 2115 | 1868 | -11.7 |

下図は4ステージごとに分類した東証33業種とTOPIX-17業種の成績で、赤色が上位5業種・青色が下位5業種になります。

TOPIX-17業種では「銀行・金融」の下落が大きい一方で、逆業績相場(ディフェンシブ系)の「医薬・情報・食品」はほとんど下落がありませんね。

33業種でプラスだったのは「陸運業・医薬品」の2業種でした。

ブログやユーチューブ等では2023年は銀行株を押さえておけばOKという発信も目にすることがありますが、いつ何が起きるかは誰にもわかりません。

投資目的と自分の許容度にもよりますが、業種分散を意識しておくことも必要ではないでしょうか。

なお、同一業種内であっても事業分野などによって状況は異なるので、企業情報を確認することも必要です。

※冒頭の繰り返しになりますが、債券や商品等を考慮せずに株式に限定した業種分散を前提にしています。

今後は3月22日にFOMCがあり、その後もしばらくは不安定な状況が続くと思いますが、SVBショックが直接、企業業績に影響しない株安であるのかを慎重に見極めながら、タイミングが来たときに備えて高配当株の買い増しを準備していきたいところです。

その②:次回の●●ショック(時期未定で本記事で更新していきます)

本記事は投資を推奨するものではありません。

数値に誤りがある場合もありますので、最終的にはご自身で確認した上で判断してください。

コメント