二イマルクは将来の配当金生活を目標に、累進配当・DOE採用銘柄・高配当株への投資を行っています。

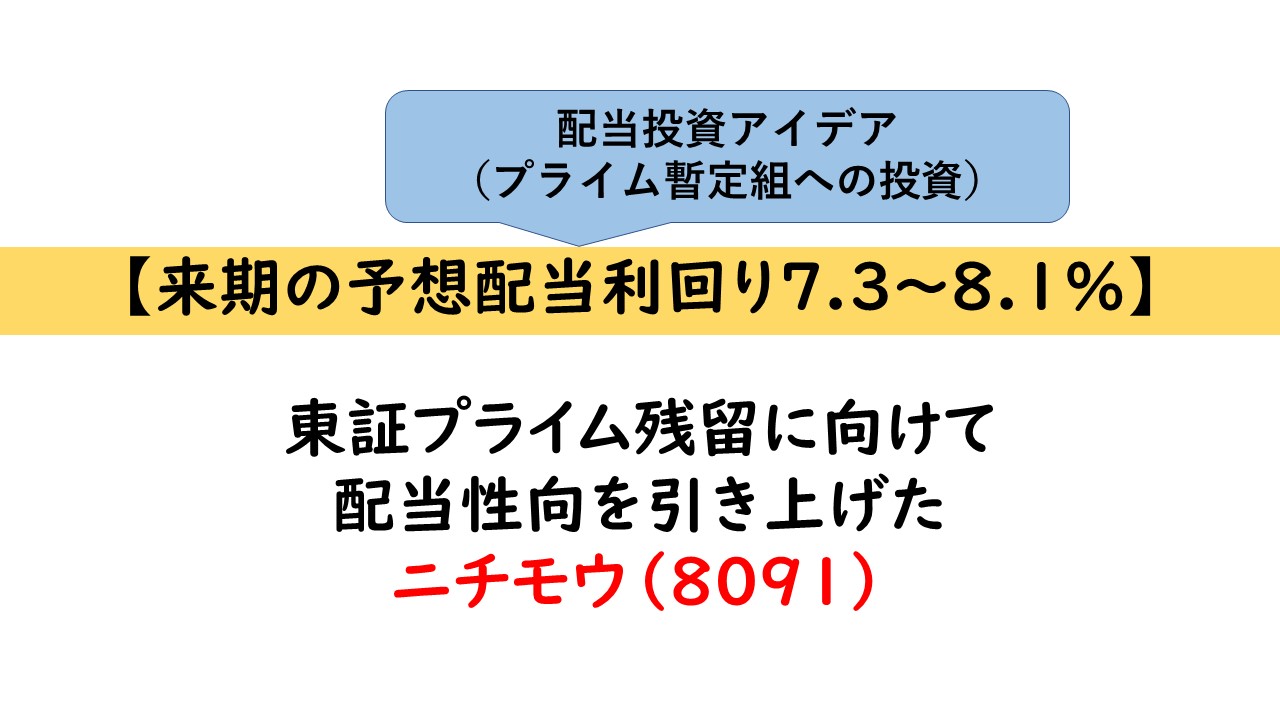

今回は高配当株投資アイデアの一つとして、東証プライム暫定銘柄を取り上げてみます。

東証の市場再編(2022年4月4日)

ご存じのとおり、2022年4月4日に東証の市場は次の3区分に見直しされました。

①プライム市場

②スタンダード市場

③グロース市場

見直しされた理由は、従来の4市場区分(東証一部・東証二部・マザーズ・JASDAQ)の要件が重複していたりコンセプトが曖昧であること、上場後の企業価値向上に結び付いていないといった課題があったためです。

市場再編後は3市場区分ごとにコンセプトが設定され、下表のような①流動性・②ガバナンス・③経営成績/財政状態における上場基準も設けられました。

| 項目 | 上場維持基準 | |

|---|---|---|

| ①流動性 | 株主数 | 800人以上 |

| 流通株式数 | 100億円以上 | |

| 売買代金 | 平均売買代金2000万円以上 | |

| ②ガバナンス | 流通株式比率 | 35%以上 |

| ③経営成績・財政状態 | 財政状態 | 純資産額が正であること |

市場再編時にプライム市場を選択した企業は、プライム市場の上場基準を維持し続ける必要がありますが、経過措置として当面の間は上場維持基準が緩和されています。

ただし、プライム市場の上場基準に適合しないまま暫定上場するためには「上場維持基準の適合に向けた計画書」を提出し、将来的にプライム市場の上場基準に適合する必要があります。

この「上場維持基準の適合に向けた計画書」が興味深く、企業価値の向上や株主還元強化を具体的に掲げる企業が多く見られます。(一部には、諦めているかのように内容に乏しい企業もありますが・・)

経過措置が終了後に上場基準に適合しない場合はプライム市場から脱落するため、企業も真剣でお手盛りの対策では通用しませんからね。

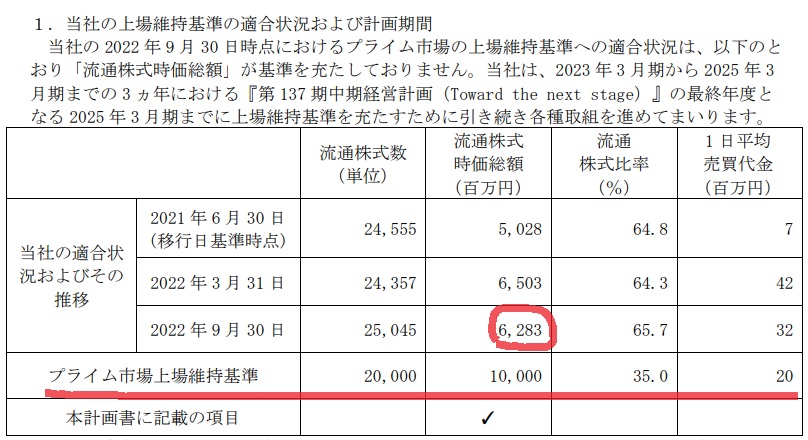

ニチモウ(8091)の上場維持基準の適合に向けた計画書

今回紹介するニチモウは、プライム市場の暫定銘柄で2021年12月に「上場維持基準の適合に向けた計画書」を公表しています。

その後、2022年5月と11月に進捗状況を公表しており、二イマルクのように専門的な知識がない個人投資家にもわかりやすい内容になっています。

直近の公表資料では、ニチモウがプライム基準を満たしていない項目は流通株式時価総額で約62億円(2022年9月30日時点)となっています。

今のところプライム上場基準の100億円とは開きが大きく、それなりの対策が必要になってきます。

ちなみに、ニチモウは創業100年を超える老舗企業で漁業・水産・食品の専門商社です。

将来性の高い水産業・養殖業のノウハウを活かして水産業・食をトータルにサポートする会社のようです。

そんなニチモウに注目した理由は、なんといっても来期以降の増配期待です。

2021年12月に公表した「上場維持基準の適合に向けた計画書」では、株主還元強化策も掲げられました。

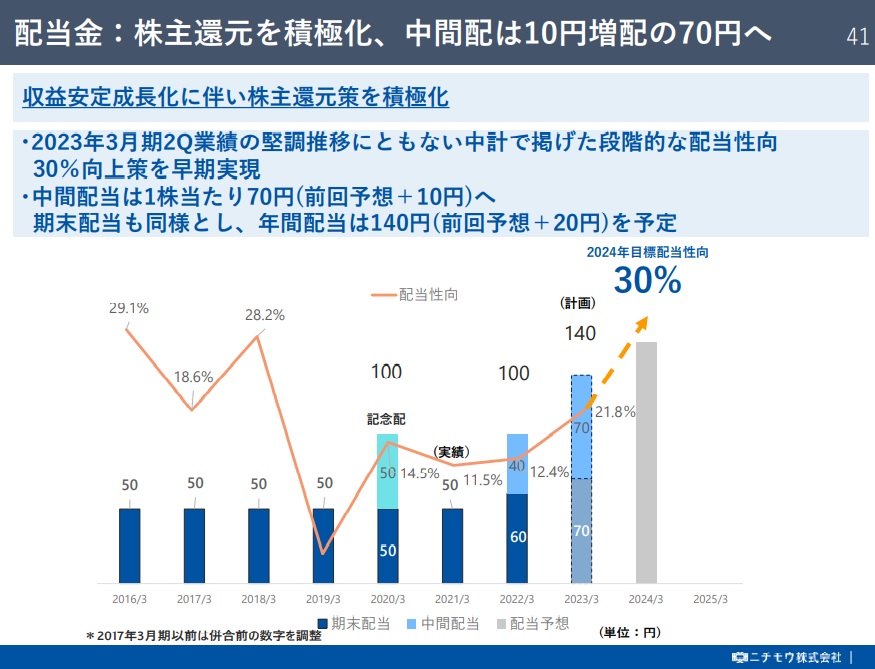

具体的には、従来の配当性向が10%台前半で東証一部平均(約30%)と比較して低いため、2023年3月期から段階的に30%に引き上げることです。

この配当性向30%への引き上げかポイントです。

ニチモウの直近数年間のEPSは700円程度で、このままの業績で配当性向30%に引き上げると配当は200円を超えるのでは?と予想しました。

今期の業績も好調で、2Q決算時点で20円の増配修正をしており、早期に配当性向30%引き上げを実現することになりそうです。

| 株価(円) | 予想配当金(円) | 予想配当利回り(%) | PER | PBR | ミックス係数 | ||

| 2023.3 | 2024.3 | 2023.3 | 2024.3 | ||||

| 2724 | 140 | 200~220 | 5.1 | 7.3~8.1 | 4.3 | 0.44 | 1.9 |

※2022年11月11日の中間決算で増配修正を発表した高配当株を紹介した記事にニチモウも入っています。

最新の四季報2023年新春号でも、2024年3月期の予想配当金は200円~220円とかなりの増配予想になっており、株価2724円(2022年12月16日終値)から計算すると予想配当利回りは7.3~8.1%になります。(会社発表の配当予想ではないので、ご注意ください)

ニチモウが公表している上図からも一目瞭然ですが、配当性向30%になればかなりの増配が期待できそうです。

前期の2022年3月期の配当100円だと配当性向12.4%で、今期の2023年3月期は140円に増配しても配当性向は21.8%の見込みです。

配当投資アイデアとしてのプライム暫定銘柄

今回は高配当で増配が期待できるプライム暫定銘柄のニチモウを紹介しました。

普段は累進配当やDOE採用銘柄に注目している二イマルクですが、一部銘柄の高配当株にも投資をしています。

①上場基準に適合するために企業価値を向上させる必然性がある状況の暫定銘柄は、簡単に「上場維持基準の適合に向けた計画書」で掲げた株主還元政策を取り下げることはないと思います。

②プライム上場維持の流通時価総額にも関連しますが、2022年10月にTOPIX組み入れの変更が始まり流通時価総額100億円未満企業の比率が段階的に低下することからも、プライム上場基準適合と併せて企業価値を向上させる取り組みが期待されます。

上記2点の二イマルク的推測から、配当投資のアイデアの一つとして減配リスクが低めにコントロールされると思われる高配当株として株主還元を強化したプライム暫定銘柄を投資候補として考えています。(もちろん、各企業の業績確認は必須です)

プライム暫定銘柄への投資で注意したい点

TOPIXの構成要件である流通時価総額100億円を満たさない企業は組み入れ比率が段階的に低下し、2025年1月には最終的には除外されてしまいます。この結果、指数連動型のETF等による資金流入が減少し、株価が下落する可能性が指摘されています。

東証プライム暫定の経過措置とは違い、TOPIXは2023年10月末から段階的に低下させる厳しい対応であることがわかります。

2022年10月7日に日本取引所が公表した資料によると、現在のTOPIX構成銘柄2168社のうち、493社がTOPIXの構成要件を満たさないため組み入れ比率の引き下げ対象となっています。(出典:日本取引所グループHP)

ちなみに、ニチモウ(8091)も引き下げ対象に入っています。

2023年10月に再評価があり、そこでTOPIX構成要件の①流通時価総額100億円、②年間売買代金回転率0.2の両方を満たせば元の構成比率に段階的に引き上げられます。

以上の注意点を踏まえ、ニチモウ以外にも「上場維持基準の適合に向けた計画書」で注目している高配当株があるので、まとめたものを記事にして紹介したいと思います。

本記事は投資を推奨するものではありません。

また、数値に誤りがある場合もありますので最終的にはご自身で確認した上で判断してください。

コメント