今回は、二イマルクの投資戦略の一つであるテーマ型高配当株の中から「配当貴族銘柄(連続増配編)」を取り上げてみたいと思います。

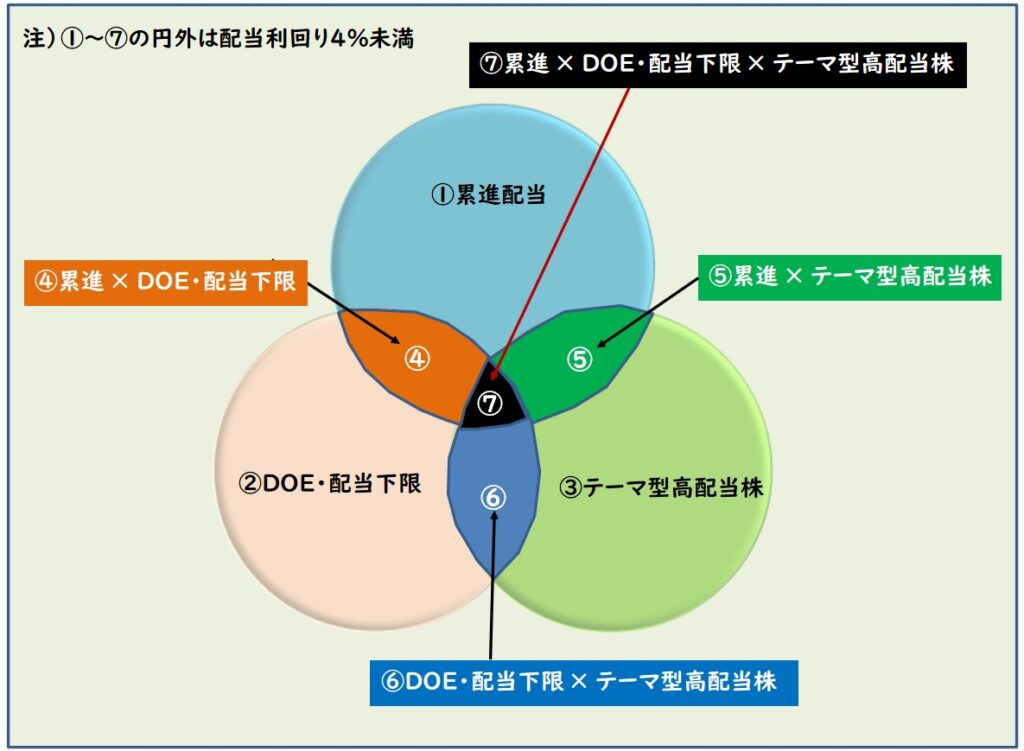

二イマルクは6年後(2029年)の配当金生活を目指しており、下図のように主に配当利回り4%以上の①累進配当銘柄、②DOE・配当下限採用銘柄、③テーマ型高配当株を投資対象にしています。

銘柄がかなり限定されてしまいますが、まずは配当利回り4%でスクリーニングをかけます。(これが第一優先で、年に数回ある暴落時に買い付けることが多い💦)

その後、配当方針や注目テーマごとに①~⑦に分類して投資候補銘柄としてウォッチングしています。

今回の「配当貴族銘柄」は、③のテーマ型高配当株に分類しています。

④~⑦はハイブリッド型の配当政策で(例:②DOEと③配当性向の掛け合わせ=⑥)、それぞれの政策の良いところ掛け合わせる相乗効果と弱点を補うことができる補完効果があります。

ハイブリッド型に該当する銘柄は株主還元意識が高く、配当投資候補の優先順位が高い銘柄群になります。

ニイマルクが考える「③テーマ型高配当株」として記事にしているものがありますので、興味のあるテーマがありましたら是非、ご覧になってください。

・業績の上方修正と増配が期待できる配当性向設定銘柄

・経済産業省選定のグローバルニッチトップ企業

・東証プライム暫定、TOPIX除外候補で株主還元強化の期待銘柄

・高配当ETF、高分配型投資信託

・総還元性向・配当性向100%銘柄

✅配当貴族(連続増配銘柄)(←今回、紹介するのはココ)

・配当貴族(非減配銘柄)

米国・日本版の配当貴族銘柄とは

配当貴族には複数の指数がありますが、すぐに思いつくのは米国の優良大型株「S&P500配当貴族指数」で米国の優良大型株S&P500構成銘柄のうち、25年以上連続して増配を実施している銘柄ではないでしょうか。

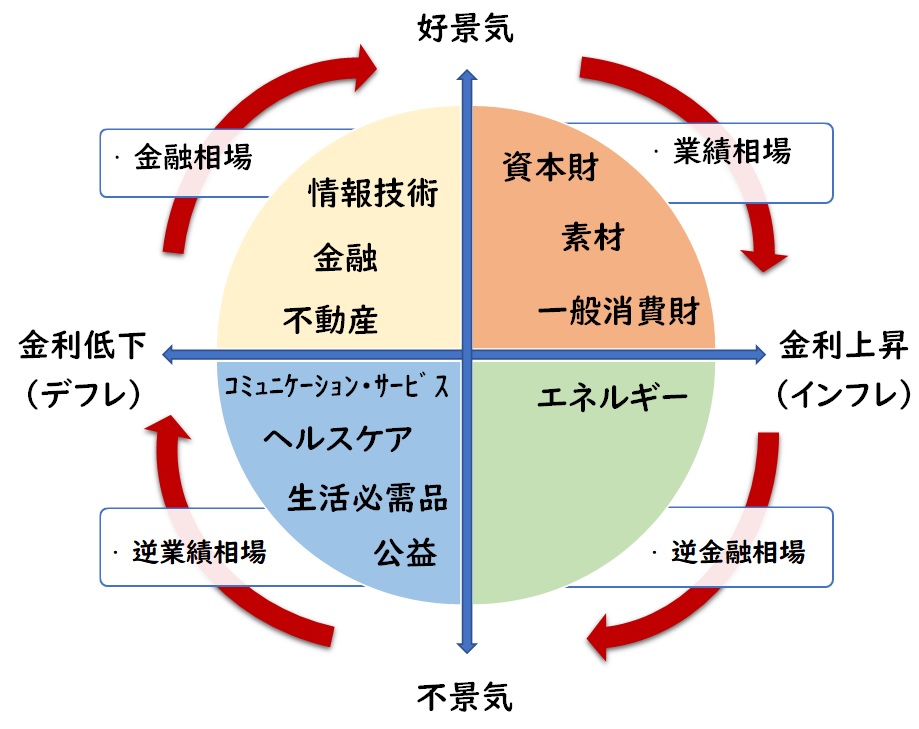

現在のところ、米国は世界産業分類基準(GICS)によりの11業種(セクター)に分類されています。

株式投資では、景気循環を考慮してセクターローテーションを意識することが必要です。(もしくはセクター別の分散投資)

配当貴族銘柄は景気循環のセクターの全方位型に対応しており、景気循環の周期を超える25年間以上、連続増配を積み重ねてきた抜群の実績が注目を集めています。

超長期投資を考えると、セクターローテーションを意識せずに景気循環を1周待つという考え方も存在します。

ただ、株価が下落する局面は精神的に辛いので、適度な業種分散は必要ではないでしょうか。

米国の配当貴族

これまでは投資先がありませんでしたが、日本市場でも2022年から2023年に「S&P500配当貴族指数」をベンチマークとする投資信託やETFが誕生し、注目を集めています。

■投資信託・・・Tracers S&P500配当貴族インデックス(設定日:2022年10月28日)

■ETF・・・グローバルX S&P500配当貴族ETF(2236)(設定日:2023年1月11日)

毎年、増配を続けてくれる配当貴族銘柄は将来の自分年金として最適で、配当金生活の投資戦略として必ずチェックしておきたいテーマです。

「Tracers S&P500配当貴族インデックス」の目論見書によると、2022年7月末の時点で配当貴族銘柄は64銘柄も存在します。

一方、日本で25年以上増配銘柄は花王(4452)の1銘柄のみです。

ユー・エス・エス(4732)、SPK(7466)が次点の24年連続増配で配当貴族予備軍になりますが、米国企業がいかに株主還元に力を入れてきたのかがわかりますね。

日本版の配当貴族とは

上述したとおり、2023年1月現在で日本には米国と同指標とする25年連続増配の配当貴族銘柄は花王(4452)の1銘柄のみです。

この状況では、日本の配当貴族銘柄(連続増配)に興味があっても銘柄がないので選びようがありません。

配当貴族銘柄に興味がある方は、ここで諦めてはいけません。

日本銘柄を対象の日本版配当貴族指数として「S&P/JPX 配当貴族指数」が開発されているのをご存じでしょうか。

・S&Pダウ・ジョーンズ・インデックスと日本取引所グループ、東京証券取引所が共同で開発した配当貴族指数で40~50銘柄で構成

・TOPIX構成銘柄のうち、過去10年以上増配または配当を維持する銘柄を対象

・配当性向が0%以上100%以下の銘柄で構成

・配当利回りが10%を超えない銘柄で構成

安定的な配当継続性を考慮して、配当性向・配当利回りが条件に組み込まれているのが特徴です。

日米の大きな違いは、米国株が「25年以上連続増配」であるのに対し、日本株は「10年以上増配または配当維持」という点です。

日本版の配当貴族指数は、米国版の配当貴族指数よりも10年以上連続増配を対象にする米国ETFのVIGに近い形でしょうか。

「S&P/JPX 配当貴族指数」の全組入銘柄を見てみたいところですが、S&Pダウ・ジョーンズ・インデックスの資料を調べてみましたが、上位10銘柄しか公表しておらず構成比も不明でした。

そこで、「S&P/JPX 配当貴族指数」をベンチマークにする「One ETF 高配当日本株(1494)」の資料を確認すると構成比まで公表されていました。

| コード | 銘柄 | 構成比(%) |

| 5901 | 東洋製罐グループホールディングス | 3.85 |

| 8098 | 稲畑産業 | 2.83 |

| 1911 | 住友林業 | 2.71 |

| 1719 | 安藤・間 | 2.59 |

| 1951 | エクシオグループ | 2.55 |

| 5076 | インフロニア・ホールディングス | 2.42 |

| 4061 | デンカ | 2.42 |

| 4042 | 東ソー | 2.38 |

| 4208 | UBE | 2.36 |

| 9832 | オートバックスセブン | 2.32 |

請求目論見書を見ると、さらに詳細な30銘柄まで掲載されていたので興味があれば確認すると参考になるかもしれません。

高配当の日本版配当貴族銘柄をチェックしてみよう(連続増配編)

「S&P/JPX 配当貴族指数」の考え方に沿って、10年以上連続増配を続ける高配当の日本版配当貴族銘柄を見てみたいと思います。

低配当利回りの銘柄も合わせるとかなりの数があることが判明したことに加え、二イマルクは配当利回りが第一優先のスクリーニングにしているので高配当株に限定していますm(__)m

ただし、通常は配当利回り4%を基準に考えるところ、連続増配の性質を考慮して少し低めの配当利回り3.5%以上でスクリーニングをかけてみます。

配当貴族というと低配当利回りのイメージがありましたが、配当利回り3.5%以上が34銘柄もありました。(2023年1月27日時点)

10期以上、連続増配銘柄(配当利回り4%以上)

10期以上、連続増配銘柄(配当利回り3.5%以上4%未満)

リストにして「見える化」してみると保有銘柄やウォッチリストに入れている銘柄が多くあり、自分の投資スタイルが配当投資であることを再認識してしまいます。

ちなみに黄色で反転しているものは、今期・来期で連続増配が継続されるかがビミョーで要チェックな銘柄です。

そのほか、TOBと商号変更が発表されたモーニングスター(4765)の今後の動向も気になるところです。

■決算時期を変更した銘柄

3月期から12月期に決算時期を変更した銘柄は当該年度が減配しているように見えてしまい、連続増配株から外れてしまう可能性があります。例えば、高配当株の連続非の住友林業(1911)は2020年に3月期から12月期に決算期を変更しています。2020年は9か月分換算の配当金になってしまうため、減配しているように見えますが、実質は24年連続の非減配銘柄です。

■特別配当を実施した銘柄

一過性の特別利益が出た年度に、普通配当に加えて特別配当を出した企業は次年度に減配になってしまう可能性があります。例えば今回紹介した日本空調サービス(4658)は2021年度に13.5円の特別配当を出しており、2022年は減配予想です。また、モーニングスター(4765)も2022年度に3円の特別配当を発表しています。

まとめ

今回の記事をまとめるにあたって日本にも10年以上の連続増配株が100以上あったのは驚きでした。

今後の潜在的な投資候補銘柄が多く存在することがわかり、配当投資家のニイマルクにとって嬉しい発見でした。

今回は日本版の配当貴族銘柄として連続増配株を取り上げましたが、「S&P/JPX 配当貴族指数」には配当維持銘柄も含まれるため、次回は10期以上連続して非減配をしていない銘柄も紹介したいと思います。

元々、連続非減配銘柄の中には投資候補になる銘柄もあるはずなので、テーマ型高配当株に組み入れたいと思います。

何より、連続増配銘柄はブログやユーチューブでよく目にしますが、非減配銘柄をまとめた記事はあまり記憶にありません。

連続増配だけに注目しがちですが、一時的な影響で業績が悪くなった年でも何とか減配をせずに頑張った優良銘柄が埋もれてしまう可能性があるため、その掘り起こしをしてみたいと思います。

本記事は投資を推奨するものではありません。

数値に誤りがある場合もありますので、最終的にはご自身で確認した上で判断してください。

なお、今回紹介した34銘柄は決算時期により連続増配年数にズレがある可能性があります。

また、連続増配は過去の実績であり、未来に渡って増配が続くことを保証されているものではありませんのでご注意ください。

.jpg)

コメント